Title “红二代”美国出书 揭秘周永康、薄熙来政变始末

薄熙来(左)和周永康受审场面。(新唐人合成) 【新唐人北京时间2022年07月05日讯】最近,一本由中共“红二代”出版的英文书籍《China Duel》(中国对决),在美国出版,该书披露了周永康、薄熙来的政变始末。 周永康政变败露 胡锦涛调兵包围 据美国之音报导,该书作者向阳是一名红二代,他的父辈在政界、军界身居高位,他的家族与薄熙来家族交情匪浅,他和父亲甚至参与了周永康等人密谋的“宫廷政变”。...

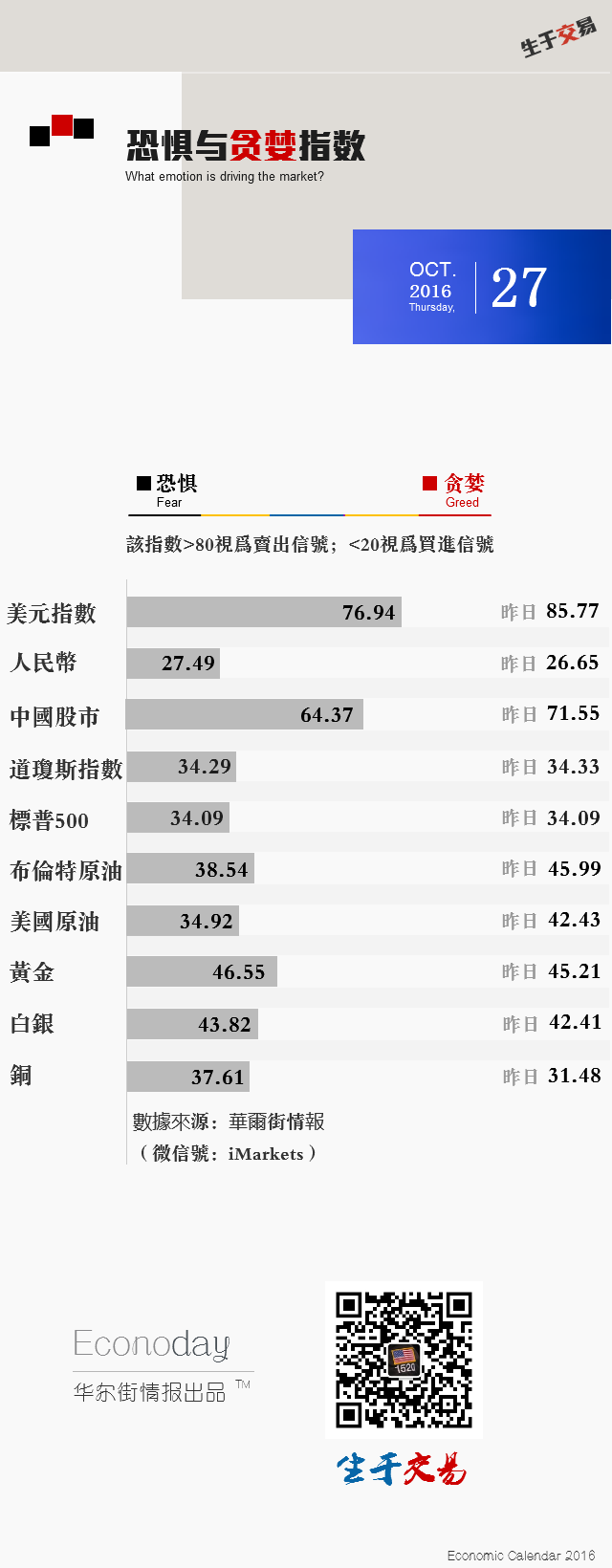

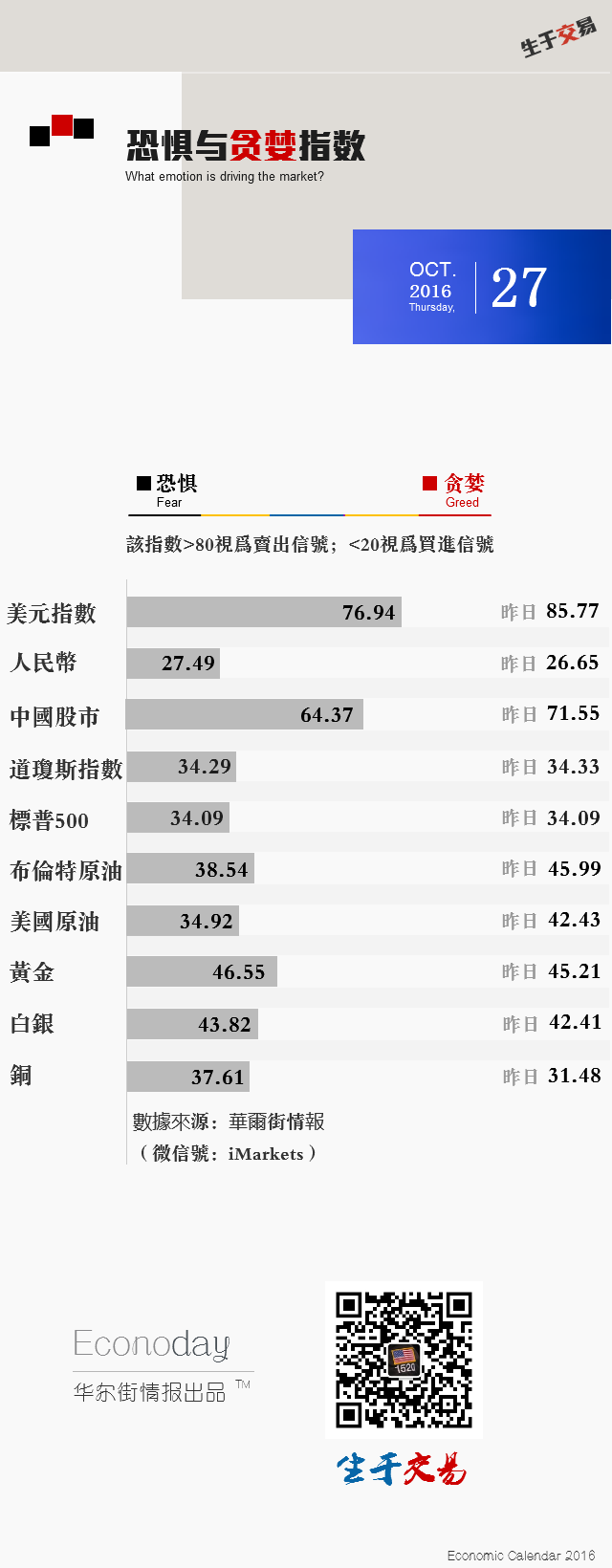

出奇的安静,除人民币被广为关注外,全球市场开始静默了。

就在昨晚,华尔街情报“恐惧与贪婪指数”显示,就连持续数日处于极度贪婪状态的美元指数也逐步重回正常状态,这是无法解释的奇怪。在此之前,该指数已罕见连续12天处于极度贪婪状态,这同样是无法解释的奇怪。

当然,这只是暴风雨前的宁静。

随着11月美联储会议和美国总统大选的临近,未来几天市场将逐渐落在更为中性的模式。有人可能认为美国大选对市场影响不大,不过近几年还没出现过一个被多数人关注却没有造成市场影响的事件。

美银美林的GFSI市场风险指数,如今处于2014年12月以来最低水平。该指数衡量全球股票、利率、汇率、大宗商品的期权所隐含的未来价格波动。

众所周知,波动性日渐变窄,随之而来的是有朝一日突然爆发。当然,这个“有朝一日”的时间节点就在美国大选结果出炉(11月8日)和美联储12月加息(12月14日)之间。美元强势若维持到大选,当大选结束后,无论谁当选,美元极大机会借势大幅调整,这将引发市场又一轮波动。

上述两个事件牵动着全球金融局势,中长期投资者应透过资产配置应对不同局势,以下我们给出两条简单的交易线索供读者参考:

押注希拉里做多美股

美股自今年2月见底以来,赢家与输家发生了明显变化,金融股、油股及科技股是赢家。

一旦希拉里当选,奥巴马时期政策可望延续,整体不确定性的降低有助整体美股的走势;此外,希拉里主张免除企业汇回海外所得税,受惠最大的将是在海外坐拥大量现金的科技类股。另一方面,如果希拉里当选且民主党取得国会主导权,药价管制的主张就可能获得实现,这将对生技类股股价构成压力。

看好特朗普买进黄金

英国脱欧的结果已告诉我们,任何你认为不可能的事情都可能发生。若特朗普当选,会减少对金融业监管,有机会激励金融类股短期表现;另一方面,一旦特朗普真的按照之前说法,惩罚将工作移往国外的美国企业,并采行贸易保护主义,从美股到新兴市场股市等各类风险性资产都可能受挫,人们还是需要避险资产,这一不明朗因素便是支持黄金在下个月大选前的主要动力。避险需求或支持其不会有太大的进一步下行空间,甚至会尝试反弹。

风险不一定能预测到,但做好准备可以防万一。

文章来源: 华尔街情报

2016-10-27

© Copyright 2019 我爱中华 中华复兴 All Rights Reserved.

Comments are closed.